A medida que pasan los días, los ETF al contado de ether (ETH), criptomoneda nativa de Ethereum, generan grandes expectativas en el mercado financiero, mientras se espera su salida a la bolsa probablemente en julio.

El éxito de estos productos financieros dependerá, en gran medida, de cuánto dinero atraigan. Matt Hougan, director de inversiones de la gestora de activos digitales Bitwise, sugiere que estos fondos atraerán 15.000 millones de dólares en los próximos 18 meses.

«No necesitamos adivinar la demanda potencial de los ETF al contado de Ethereum. Podemos simplemente mirar los datos», señaló en un reciente informe.

Según él, un punto de partida para estimar las entradas que tendrán los ETF de ether es observar las capitalizaciones de mercado relativas de bitcoin (BTC) y ETH.

Actualmente, BTC representa el 74% del valor de mercado combinado, mientras que Ethereum es el 26%. Hougan cree que los inversionistas probablemente asignarán esas mismas proporciones a cada fondo.

«Los inversionistas estadounidenses tienen actualmente 56.000 millones de dólares invertidos en los ETF de bitcoin al contado. Sospecho que esto alcanzará los 100.000 millones de dólares o más para finales de 2025», afirmó.

Usando los 100.000 millones de dólares como referencia, los ETF de Ethereum necesitarían atraer 35.000 millones de dólares en activos para alcanzar la meta. No obstante, esta cantidad no se alcanzará apenas comiencen a cotizar en la bolsa.

Hougan explicó que, para empezar, se espera que el fondo Grayscale Ethereum Trust se convierta en un ETF el día del lanzamiento, lo que traerá consigo 10.000 millones de dólares en activos. “Si eliminamos eso, nos quedan 25.000 millones de dólares en entradas para alcanzar la paridad», dijo.

Las tarifas son clave para los ETF de Ethereum

Además de lo expuesto por el ejecutivo de Bitwise, otro factor crucial para el éxito de los ETF de Ethereum son las tarifas que impondrá cada empresa a su producto financiero.

Las tarifas de los ETF son costos asociados con la inversión en estos fondos, generalmente incorporados en la cotización del activo, por lo que el inversionista no tiene que hacer ningún pago adicional.

Estas tarifas cubren gastos de gestión, corretaje y servicios administrativos, y son una fuente de rentabilidad para la empresa emisora del ETF, como lo ha reportado CriptoNoticias.

La reducción de tarifas y mejoras en la liquidez son consideraciones clave para mantener el atractivo al público.

Hasta ahora, un par de empresas han revelado cuáles serían sus tarifas. La gestora de activos VanEck indicó que su tarifa sería de 0,20%, y Franklin Templeton de 0,19%. Sin embargo, VanEck luego informó que renunciará a su tarifa por un período que podría extenderse hasta 2025, a menos que el fondo alcance los 1.500 millones de dólares en activos antes de esa fecha.

Matthew Sigel, jefe de investigación de activos digitales de VanEck, dijo que la empresa «apunta a ser líder en tarifas de ETF de criptomonedas», incluso si eso significa que pierdan dinero en un comienzo.

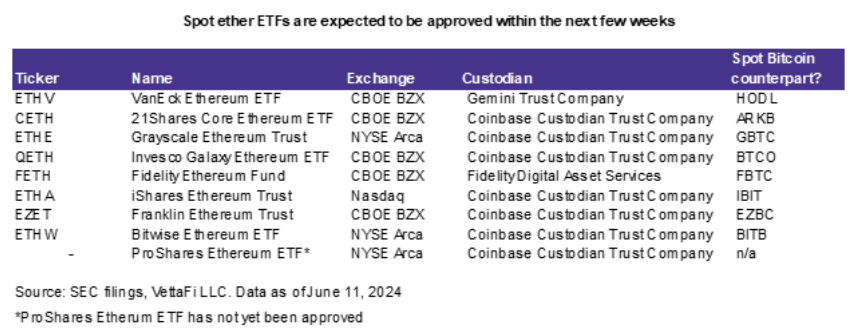

Los otros siete emisores con solicitudes de ETF de Ethereum ante la Comisión de Bolsa y Valores de Estados Unidos (SEC), que se ven en la siguiente imagen, aún no han anunciado sus tarifas, pero todo indica que será una feroz competencia similar a la ocurrida entre los ETF de bitcoin.

Una muestra de la importancia de las tarifas se ve en los desafíos que enfrenta Grayscale Bitcoin Trust (GBTC), que dejó de ser el fondo más grande de bitcoin con 619.000 BTC en enero a tener 278.000 BTC actualmente. Esta pérdida de capital se debe a que tiene la tarifa más elevada del mercado, con un 1,5%, lo que lo afecta hoy en día.

DERECHOS DE AUTOR

Esta información pertenece a su autor original y fue recopilada del sitio https://www.criptonoticias.com/mercados/que-expectativas-etf-ethereum-bitwise/